Pajak penghasilan pasal 21 (PPh pasal 21) terbaru (2023)

Yang dimaksud dengan PPh pasal 21 adalah ketentuan-ketentuan pajak yang tertuang dalam pasal 21 Undang-Undang Pajak Penghasilan (UU PPh) berikut aturan-aturan pelaksanaan di bawahnya.

Apakah PPh pasal 21?

Untuk memastikan Anda membaca ketentuan undang-undang yang menjadi dasar hukum utama, berikut adalah rumusan pasal 21 UU PPh:

Ayat (1): Pemotongan pajak atas penghasilan sehubungan dengan pekerjaan, jasa, atau kegiatan dengan nama dan dalam bentuk apa pun yang diterima atau diperoleh Wajib Pajak orang pribadi dalam negeri wajib dilakukan oleh:

Huruf a: pemberi kerja yang membayar gaji, upah, honorarium, tunjangan, dan pembayaran lain sebagai imbalan sehubungan dengan pekerjaan yang dilakukan oleh pegawai atau bukan pegawai;

Huruf b: bendahara pemerintah yang membayar gaji, upah, honorarium, tunjangan, dan pembayaran lain sehubungan dengan pekerjaan, jasa, atau kegiatan;

Huruf c: dana pensiun atau badan lain yang membayarkan uang pensiun dan pembayaran lain dengan nama apa pun dalam rangka pensiun;

Huruf d: badan yang membayar honorarium atau pembayaran lain sebagai imbalan sehubungan dengan jasa termasuk jasa tenaga ahli yang melakukan pekerjaan bebas; dan

Huruf e: penyelenggara kegiatan yang melakukan pembayaran sehubungan dengan pelaksanaan suatu kegiatan.

Ayat (2): Tidak termasuk sebagai pemberi kerja yang wajib melakukan pemotongan pajak sebagaimana dimaksud pada ayat (1) huruf a adalah kantor perwakilan negara asing dan organisasi-organisasi internasional sebagaimana dimaksud dalam Pasal 3.

Ayat (3): Penghasilan pegawai tetap atau pensiunan yang dipotong pajak untuk setiap bulan adalah jumlah penghasilan bruto setelah dikurangi dengan biaya jabatan atau biaya pensiun yang besarnya ditetapkan dengan Peraturan Menteri Keuangan, iuran pensiun, dan Penghasilan Tidak Kena Pajak.

Ayat (4): Penghasilan pegawai harian, mingguan, serta pegawai tidak tetap lainnya yang dipotong pajak adalah jumlah penghasilan bruto setelah dikurangi bagian penghasilan yang tidak dikenakan pemotongan yang besarnya ditetapkan dengan Peraturan Menteri Keuangan.

Ayat (5): Tarif pemotongan atas penghasilan sebagaimana dimaksud pada ayat (1) adalah tarif pajak sebagaimana dimaksud dalam Pasal 17 ayat (1) huruf a, kecuali ditetapkan lain dengan Peraturan Pemerintah.

Ayat (5a): Besarnya tarif sebagaimana dimaksud pada ayat (5) yang diterapkan terhadap Wajib Pajak yang tidak memiliki Nomor Pokok Wajib Pajak lebih tinggi 20% (dua puluh persen) daripada tarif yang diterapkan terhadap Wajib Pajak yang dapat menunjukkan Nomor Pokok Wajib Pajak.

Ayat (6): Dihapus.

Ayat (7): Dihapus.

Ayat (8): Ketentuan mengenai petunjuk pelaksanaan pemotongan pajak atas penghasilan sehubungan dengan pekerjaan, jasa, atau kegiatan diatur dengan atau berdasarkan Peraturan Menteri Keuangan.

Kata kunci yang terkait erat dengan PPh pasal 21 adalah penghasilan sehubungan dengan pekerjaan, jasa, atau kegiatan.

Anda harus ingat, UU PPh mendefinisikan penghasilan dalam arti luas, mencakup seluruh tambahan kemampuan ekonomi. Selain berasal dari pekerjaan, penyerahan jasa, dan keikutsertaan dalam kegiatan yang dimaksud dalam pasal 21 UU PPh, penghasilan juga bisa berasal dari kepemilikan modal (kegiatan berinvestasi), dari menjalankan usaha (kegiatan berbisnis), atau menjual keahlian kepada para pelanggan. Jenis-jenis penghasilan yang disebutkan terakhir ini di luar lingkup pasal 21 UU PPh.

Kata kunci lainnya adalah wajib pajak orang pribadi dalam negeri. PPh pasal 21 hanya berlaku bagi orang pribadi yang termasuk subjek pajak dalam negeri, dan subjek pajak itu sudah berpenghasilan. Wajib pajak badan bisa saja menerima penghasilan sehubungan dengan pekerjaan, jasa, atau kegiatan yang sama dengan yang dimaksud dalam pasal 21 UU PPh, tapi tidak akan dikenai PPh pasal 21.

Siapa subjek PPh pasal 21?

Mahasiswa yang sedang belajar pajak seringkali keliru memahami PPh pasal 21. Sebagian dari mereka mengaitkan seluruh kewajiban pajak orang pribadi dengan ketentuan pajak ini. Padahal, ketentuan pajak penghasilan pasal 21 hanya berkaitan dengan orang pribadi tertentu yang menerima penghasilan yang tertentu pula.

Ketentuan-ketentuan PPh pasal 21 hanya berlaku bagi mereka yang tergolong subjek pajak dalam negeri (SPDN). Meskipun demikian, tidak semua SPDN membayar PPh pasal 21. PPh pasal 21 hanya untuk penerima penghasilan karena bekerja (menjadi pegawai atau buruh), menyerahkan jasa kepada satu pihak (misalnya menjadi tenaga ahli yang diundang oleh perusahaan), atau ikut serta dalam kegiatan tertentu (misalnya sebagai peserta perlombaan). Contoh penghasilan yang menjadi objek PPh pasal 21 adalah gaji, upah, tunjangan, dan honorarium.

Ingat, tidak semua orang menerima gaji, upah, tunjangan, honorarium, dan pembayaran lain sebagaimana yang dimaksud dalam pasal 21 UU PPh. Anda bisa memperoleh penghasilan dari berbisnis, berinvestasi di pasar modal, atau menjadi tuan tanah yang menyewakan properti kepada pihak lain. Orang-orang semacam ini tidak punya majikan, tidak bekerja untuk suatu badan, tidak pula terlibat dalam kegiatan yang diselenggarakan pihak lain.

Pebisnis menerima penghasilan dari pelanggan. Investor menerima imbal hasil dari investasi. Tuan tanah menerima uang sewa. Penghasilan-penghasilan semacam ini, yang berasal dari usaha, investasi, dan penyewaan properti, bukan merupakan objek PPh pasal 21, meskipun diterima oleh orang pribadi yang termasuk subjek pajak dalam negeri.

Orang pribadi yang termasuk subjek pajak luar negeri juga tidak bersinggungan dengan PPh pasal 21. Subjek pajak PPh pasal 21 hanya orang pribadi yang tergolong subjek pajak dalam negeri.

PPh pasal 21 adalah salah satu jenis pajak penghasilan yang dipotong dan disetorkan oleh pihak lain (withholding tax). Orang pribadi sebagai wajib pajak tidak menghitung dan menyetorkan sendiri PPh pasal 21. Dengan kata lain, administrasi PPh pasal 21 setiap bulan, mulai dari penghitungan, pemotongan, penyetoran, serta pelaporannya dalam SPT masa, dilakukan oleh pihak yang memberikan penghasilan. Wajib pajak orang pribadi hanya melaporkan PPh pasal 21 dalam SPT tahunan berdasarkan bukti pemotongan yang diserahkan oleh pihak pemotong.

Siapa pemotong PPh pasal 21?

Pasal 21 ayat (1) UU PPh menyebutkan pihak-pihak yang berkewajiban memotong PPh pasal 21, yaitu pemberi kerja, bendahara pemerintah, dana pensiun, badan, dan penyelenggara kegiatan.

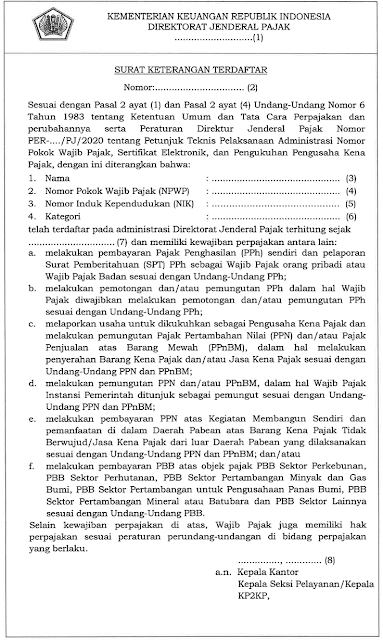

Dalam praktik, tidak semua wajib pajak menjadi pemotong PPh pasal 21. Untuk memastikan apakah Anda, atau organisasi tempat Anda bekerja, adalah pemotong PPh pasal 21, Anda harus mengecek surat keterangan terdaftar (SKT) sebagai wajib pajak.

Format SKT di atas adalah format terbaru berdasarkan PER-04/PJ/2020. SKT memuat kewajiban perpajakan wajib pajak, termasuk memotong dan memungut pajak penghasilan sesuai UU PPh.

Pemberi kerja

Pemberi kerja adalah terminologi khusus yang digunakan dalam UU PPh. Pemberi kerja bisa orang pribadi atau badan yang mempekerjakan orang lain. Sebagai imbalan dari pekerjaan, orang bisa menerima gaji, upah, honorarium, tunjangan, dan pembayaran lain dengan nama dan dalam bentuk apa saja. Pembayaran lain bisa berupa bonus, gratifikasi, dan tantiem. Dengan dikenakannya PPh pasal 21, jumlah imbalan yang menjadi hak orang pribadi penerima penghasilan dikurangi potongan pajak oleh pemberi kerja.

Secara spesifik, pasal 21 ayat (1) huruf a memasangkan pemberi kerja dengan kelompok penerima penghasilan tertentu, yaitu pegawai dan bukan pegawai. Yang dimaksud dengan “bukan pegawai” adalah orang pribadi yang menerima atau memperoleh penghasilan dari pemberi kerja berdasarkan ikatan kerja tidak tetap. Salah satu contoh bukan pegawai adalah artis yang menerima honorarium dari pemberi kerja.

Ingat, pemberi kerja tidak harus badan usaha, tapi bisa siapa saja yang mempekerjakan orang. Bahkan istilah “badan” dalam UU PPh bisa mengacu kepada induk, cabang, perwakilan, atau unit perusahaan. Pemberi kerja juga mencakup organisasi internasional yang tidak termasuk yang dikecualikan dari kewajiban memotong pajak.

Bendahara pemerintah

Bendahara pemerintah memotong PPh pasal 21 atas gaji, upah, honorarium, tunjangan, dan pembayaran lain sehubungan dengan pekerjaan, jasa, atau kegiatan. Bendahara pemerintah mencakup bendahara pemerintah pusat, pemerintah daerah, instansi atau lembaga pemerintah, lembaga-lembaga negara lainnya, dan KBRI di luar negeri. Bendahara pemerintah juga mencakup pemegang kas dan pejabat lain yang menjalankan fungsi yang sama.

Dana pensiun

Dana pensiun atau badan lain membayarkan uang pensiun dan pembayaran lain dengan nama apa pun dalam rangka pensiun. Atas pembayaran uang pensiun dan pembayaran lain dalam rangka pensiun, pihak yang membayarkan wajib memotong PPh pasal 21.

Contoh badan lain adalah badan penyelenggara jaminan sosial tenaga kerja yang membayarkan uang pensiun, tunjangan hari tua, tabungan hari tua, dan pembayaran lain yang sejenis dengan nama apa pun.

Uang pensiun atau pembayaran lain dalam rangka pensiun bisa berupa tunjangan berkala atau tunjangan tidak berkala yang dibayarkan kepada penerima pensiun, penerima tunjangan hari tua, dan penerima tabungan hari tua.

Badan

Dalam ketentuan pajak, badan bisa berarti sekumpulan orang, sekumpulan modal, atau sekumpulan orang dan modal, yang merupakan kesatuan. Badan bisa melakukan usaha (berorientasi laba) atau tidak melakukan usaha (nirlaba). Badan bisa berbentuk perseroan terbatas, perseroan komanditer atau perseroan lainnya, BUMN/BUMD, firma, kongsi, koperasi, dana pensiun, persekutuan, perkumpulan, yayasan, organisasi massa, organisasi sosial politik, atau organisasi lainnya, lembaga, dan bentuk badan lainnya, termasuk kontrak investasi kolektif dan bentuk usaha tetap.

Badan yang dimaksud dalam pasal 21 UU PPh juga mencakup badan yang bukan kantor perwakilan negara asing dan organisasi-organisasi internasional sebagaimana ditentukan dalam pasal 3 UU PPh. Pasal 3 UU PPh menentukan kriteria badan yang bukan merupakan subjek pajak penghasilan. Dengan kata lain, organisasi-organisasi internasional lainnya berkewajiban melakukan pemotongan PPh pasal 21.

Pasal 21 ayat (1) huruf d UU PPh mengharuskan badan yang membayar honorarium atau pembayaran lain sebagai imbalan sehubungan dengan jasa, termasuk jasa tenaga ahli yang melakukan pekerjaan bebas, untuk memotong PPh pasal 21 atas honorarium yang dibayarkannya.

Tenaga ahli yang dimaksud dalam konteks PPh pasal 21 adalah orang pribadi. Contohnya adalah dokter, pengacara, dan akuntan, yang melakukan pekerjaan bebas dan bertindak untuk dan atas namanya sendiri, bukan untuk dan atas nama persekutuannya.

Penyelenggara kegiatan

UU PPh mengharuskan penyelenggara kegiatan yang melakukan pembayaran sehubungan dengan pelaksanaan suatu kegiatan untuk memotong PPh pasal 21. Pembayaran sehubungan dengan pelaksanaan suatu kegiatan bisa berupa hadiah atau penghargaan dalam bentuk apa pun.

PPh pasal 21 hanya berlaku untuk pembayaran hadiah atau penghargaan yang diterima atau diperoleh wajib pajak orang pribadi dalam negeri.

Penyelenggara kegiatan mencakup antara lain badan, badan pemerintah, organisasi termasuk organisasi internasional, perkumpulan, orang pribadi, serta lembaga lainnya yang menyelenggarakan kegiatan. Kegiatan yang dimaksud bisa berupa kegiatan olahraga, keagamaan, dan kesenian.

Siapa penerima penghasilan?

PPh pasal 21 hanya dikenakan terhadap penghasilan tertentu yang diterima/diperoleh orang pribadi yang termasuk subjek pajak dalam negeri. PER-16/PJ/2016 mengelompokkan penerima penghasilan yang dipotong PPh pasal 21, yaitu: pegawai, pensiunan, bukan pegawai, anggota dewan komisaris/pengawas yang bukan pegawai tetap, mantan pegawai, dan peserta kegiatan.

Anda mungkin punya pengertian sendiri untuk istilah pegawai, pensiunan, dan penerima-penerima penghasilan di atas. Akan tetapi, pengelompokan tersebut harus dipahami hanya dalam kerangka PPh pasal 21. Bagaimana menghitung PPh pasal 21 tergantung pada pengelompokan penerima penghasilan.

Pegawai

Pegawai bekerja berdasarkan perjanjian atau kesepakatan kerja tertulis atau tidak tertulis. Pegawai melaksanakan suatu pekerjaan dalam jabatan atau kegiatan tertentu. Pegawai bisa memperoleh imbalan berdasarkan periode tertentu, penyelesaian pekerjaan, atau ketentuan lain yang ditetapkan pemberi kerja. Pegawai mencakup orang pribadi yang melakukan pekerjaan dalam jabatan negeri.

Pegawai bisa pegawai tetap atau pegawai tidak tetap. Kata kunci dari pengertian pegawai dalam ketentuan PPh pasal 21 adalah perjanjian atau kesepakatan kerja.

Pegawai tetap

Menurut ketentuan PPh pasal 21, seseorang menjadi pegawai tetap di satu pemberi kerja jika penghasilan yang diterima setidak-tidaknya mencakup gaji berkala yang jumlahnya tertentu (tetap).

“Gaji” bisa saja diganti dengan nama lain oleh pemberi kerja, poinnya adalah jumlahnya tetap dan diterima secara berkala. Berkala atau periodik tidak harus bulanan. Gaji, atau unsur penghasilan yang tetap, bisa saja diterima harian, mingguan, atau dua mingguan, oleh pegawai tetap.

Pegawai tetap bisa mencakup anggota dewan komisaris/pengawas, meskipun mereka tidak hadir setiap hari. Pegawai tetap menurut PPh pasal 21 juga mencakup pegawai yang bekerja berdasarkan kontrak untuk suatu jangka waktu tertentu (pegawai kontrak). Tentu saja syaratnya adalah, baik anggota dewan komisaris/pengawas atau pegawai kontrak, menerima gaji berkala dalam jumlah tetap.

Meskipun demikian, pegawai tetap tentu saja boleh menerima penghasilan lain yang bukan gaji dari pemberi kerja. PER-16/PJ/2016 membedakan penghasilan pegawai tetap menjadi dua kelompok: penghasilan teratur dan penghasilan tidak teratur.

Penghasilan teratur adalah penghasilan yang diberikan secara periodik berdasarkan ketentuan yang ditetapkan oleh pemberi kerja. Contoh penghasilan teratur adalah gaji, upah, tunjangan, dan imbalan yang diberikan secara periodik dengan nama apapun. Uang lembur juga termasuk penghasilan teratur.

Perhatikan, penghasilan teratur bukan hanya gaji. Poin dari kata “teratur” adalah “periodik” atau berkala atau rutin, jumlahnya untuk tiap-tiap periode bisa saja berbeda-beda.

Penghasilan tidak teratur adalah penghasilan yang tidak memenuhi kriteria penghasilan teratur di atas. Penghasilan tidak teratur diterima sekali dalam satu tahun atau periode tertentu lainnya. Contoh penghasilan tidak teratur adalah bonus, tunjangan hari raya {THR), jasa produksi, tantiem, dan gratifikasi.

Pegawai tidak tetap

Pegawai tidak tetap berarti sama dengan tenaga kerja lepas. Pegawai tidak tetap adalah pegawai yang hanya menerima penghasilan apabila pegawai yang bersangkutan benar-benar bekerja. Pegawai tidak tetap menerima penghasilan berdasarkan jumlah hari bekerja, jumlah unit hasil pekerjaan yang dihasilkan atau penyelesaian suatu jenis pekerjaan yang diminta oleh pemberi kerja.

Meskipun pegawai tetap bisa saja menerima/memperoleh upah, imbalan ini lebih sering dikaitkan dengan pegawai tidak tetap. PER-16/PJ/2016 menyebutkan beberapa jenis upah, yaitu: upah harian, upah mingguan, upah satuan, upah borongan, dan upah yang dibayarkan secara bulanan.

Upah harian terutang/dibayarkan kepada pegawai setiap hari. Upah mingguan terutang/dibayarkan kepada pegawai setiap minggu. Upah satuan terutang/dibayarkan kepada pegawai berdasarkan jumlah unit hasil pekerjaan yang dihasilkan. Upah borongan terutang/dibayarkan kepada pegawai berdasarkan penyelesaian suatu jenis pekerjaan tertentu.

Upah yang dibayarkan secara bulanan berbeda dengan gaji yang jumlahnya tetap. Upah yang dibayarkan secara bulanan jumlahnya bisa berbeda-beda setiap bulan, misalnya tergantung pada jumlah kehadiran dalam satu bulan.

Baca juga: PPh pasal 21 atas upah bulanan

Penerima pensiun

Penerima pensiun adalah orang pribadi atau ahli waris yang menerima/memperoleh imbalan untuk pekerjaan yang dilakukan di masa lalu (uang pensiun). Penerima pensiun dalam ketentuan PPh pasal 21 juga mencakup orang pribadi atau ahli waris yang menerima tunjangan hari tua atau jaminan hari tua.

PER-16/PJ/2016 merinci penerima penghasilan dalam kelompok ini, mencakup penerima uang pesangon, uang pensiun atau uang manfaat pensiun, tunjangan hari tua atau jaminan hari tua, termasuk ahli warisnya.

Penerima penghasilan bukan pegawai

Penerima penghasilan bukan pegawai adalah orang pribadi selain pegawai tetap dan pegawai tidak tetap/tenaga kerja lepas. Penerima penghasilan bukan pegawai meliputi:

- Tenaga ahli yang melakukan pekerjaan bebas (pengacara, akuntan, arsitek, dokter, konsultan, notaris, penilai, dan aktuaris)

- Pemain musik, pembawa acara, penyanyi, pelawak, bintang film, bintang sinetron, bintang iklan, sutradara, kru film, foto model, peragawan/peragawati, pemain drama, penari, pemahat, pelukis, dan seniman lainnya

- Olahragawan

- Penasihat, pengajar, pelatih, penceramah, penyuluh, dan moderator

- Pengarang, peneliti, dan penerjemah

- Pemberi jasa dalam segala bidang termasuk teknik, komputer dan sistem aplikasinya, telekomunikasi, elektronika, fotografi, ekonomi dan sosial serta pemberi jasa kepada suatu kepanitiaan

- Agen iklan

- Pengawas atau pengelola proyek

- Pembawa pesanan atau yang menemukan langganan atau yang menjadi perantara

- Petugas penjaja barang dagangan

- Petugas dinas luar asuransi

- Distributor perusahaan multi-level marketing atau direct selling dan kegiatan sejenis lainnya.

Orang pribadi bukan pegawai memperoleh penghasilan sebagai imbalan jasa yang dilakukan berdasarkan perintah atau permintaan dari pemberi penghasilan. Contoh penghasilan yang diterima/diperoleh orang pribadi bukan pegawai adalah honorarium, komisi, fee, dan penghasilan sejenis lainnya.

PER-16/PJ/2016 juga mencakup ketentuan mengenai imbalan kepada bukan pegawai yang bersifat berkesinambungan. Anda jangan menyamaartikan imbalan ini dengan penghasilan teratur yang diterima oleh pegawai tetap. Imbalan kepada bukan pegawai yang bersifat berkesinambungan adalah imbalan kepada bukan pegawai yang dibayarkan/terutang lebih dari satu kali dalam satu tahun kalender sehubungan dengan pekerjaan, jasa, atau kegiatan.

Peserta kegiatan

Peserta kegiatan adalah orang pribadi yang terlibat dalam kegiatan tertentu. Contoh keterlibatan adalah mengikuti rapat, sidang, seminar, lokakarya (workshop), pendidikan, pertunjukan, olahraga, atau kegiatan lainnya. Peserta kegiatan bisa menerima/memperoleh imbalan sehubungan dengan keikutsertaannya dalam kegiatan.

Contoh keikutsertaan dalam kegiatan adalah:

- Peserta perlombaan dalam segala bidang. Contohnya adalah olah raga, seni, ketangkasan, ilmu pengetahuan, dan teknologi.

- Peserta rapat, konferensi, sidang, pertemuan, atau kunjungan kerja.

- Peserta atau anggota dalam suatu kepanitiaan sebagai penyelenggara kegiatan.

- Peserta pendidikan dan pelatihan.

Selain berupa hadiah atau penghargaan, contoh imbalan kepada peserta kegiatan juga bisa berupa uang saku, uang representasi, uang rapat, honorarium, dan penghasilan sejenis lainnya.

Dasar pengenaan dan pemotongan (DPP)

Menghitung pajak pada dasarnya adalah mengalikan dasar pengenaan dan pemotongan (DPP) dengan tarif. DPP PPh pasal 21 berbeda-beda tergantung pada kelompok penerima penghasilan dan jenis penghasilan yang diterima.

DPP PPh pasal 21 yang paling sering digunakan adalah penghasilan kena pajak. Penghasilan kena pajak adalah DPP yang berlaku bagi:

- Pegawai tetap

- Penerima pensiun berkala

- Pegawai tidak tetap yang penghasilannya dibayarkan secara bulanan

- Pegawai tidak tetap dengan jumlah kumulatif penghasilan dalam satu bulan telah melebihi Rp4.500.000

- Bukan pegawai yang menerima imbalan yang bersifat berkesinambungan

Penentuan besarnya penghasilan kena pajak berbeda-beda.

- Bagi pegawai tetap dan penerima pensiun berkala, penghasilan kena pajak adalah penghasilan neto dikurangi PTKP.

- Bagi pegawai tidak tetap yang penghasilannya dibayar secara bulanan dan pegawai tidak tetap dengan jumlah kumulatif penghasilan dalam satu bulan telah melebihi Rp4.500.000, penghasilan kena pajak adalah penghasilan bruto dikurangi PTKP.

- Bagi bukan pegawai yang menerima imbalan yang bersifat berkesinambungan, penghasilan kena pajak adalah 50% dari jumlah penghasilan bruto dikurangi PTKP per bulan.

Dengan kata lain, penghasilan kena pajak adalah DPP PPh pasal 21 yang memperhitungkan penghasilan tidak kena pajak (PTKP).

DPP PPh pasal 21 selain penghasilan kena pajak adalah:

- Jumlah penghasilan yang melebihi Rp450.000, berlaku bagi pegawai tidak tetap yang menerima upah harian, upah mingguan, upah satuan, atau upah borongan, sepanjang penghasilan kumulatif yang diterima dalam satu bulan belum melebihi Rp4.500.000.

- 50% dari jumlah penghasilan bruto, berlaku bagi bukan pegawai yang menerima imbalan yang tidak bersifat berkesinambungan.

- Jumlah penghasilan bruto, berlaku bagi penerima-penerima penghasilan yang belum disebutkan di atas.

Dari pembahasan di atas, terdapat beberapa kata kunci penting: penghasilan bruto, penghasilan neto, dan PTKP. Bahkan dalam penentuan besarnya penghasilan kena pajak pun mengandung konsep-konsep tersebut.

Penghasilan bruto dan penghasilan neto

Apa yang dimaksud dengan penghasilan bruto? Secara sederhana, penghasilan bruto adalah jumlah yang menjadi hak penerima penghasilan, sebelum terjadi pemotongan. Sebagai contoh, sebagai tenaga kerja lepas Anda dijanjikan upah Rp500.000 per hari kerja. Jumlah itu akan diterima utuh seandainya tidak ada pemotongan pajak atau iuran-iuran lain yang dipotong oleh pemberi kerja. Jumlah Rp500.000 itulah yang dimaksud penghasilan bruto.

Istilah penghasilan neto dalam ketentuan PPh pasal 21 hanya berlaku bagi pegawai tetap dan penerima pensiun berkala. Untuk kedua kelompok penerima penghasilan tersebut, penghasilan neto dihitung secara berbeda.

Penghasilan neto bagi pegawai tetap adalah jumlah seluruh penghasilan bruto dikurangi dengan biaya jabatan, dan dikurangi lagi dengan iuran pensiun/THT/JHT yang oleh pemberi kerja dipotong langsung dari hak pegawai. Biaya jabatan tidak benar-benar mengurangi hak pegawai.

Biaya jabatan adalah biaya yang dapat dikurangkan hanya dalam rangka penghitungan penghasilan neto fiskal, serupa dengan norma penghitungan penghasilan neto. Besarnya adalah 5% dari penghasilan bruto, setinggi-tingginya Rp500.000 sebulan atau Rp6.000.000 setahun.

Penghasilan neto bagi penerima pensiun berkala adalah jumlah seluruh penghasilan bruto dikurangi biaya pensiun. Biaya pensiun tidak benar-benar mengurangi hak penerima pensiun berkala.

Biaya pensiun adalah biaya yang dapat dikurangkan hanya dalam rangka penghitungan penghasilan neto fiskal, serupa dengan norma penghitungan penghasilan neto. Besarnya adalah 5% dari penghasilan bruto, setinggi-tingginya Rp200.000 sebulan atau Rp2.400.000 setahun.

Pemberi jasa bukan pegawai bisa saja mempekerjakan orang lain sebagai pegawainya sendiri. Dalam kasus ini, jumlah penghasilan bruto pemberi jasa bukan pegawai adalah jumlah pembayaran setelah dikurangi dengan bagian gaji atau upah dari pegawai yang dipekerjakannya. Jika dalam kontrak/perjanjian bagian gaji atau upah dari pegawai yang dipekerjakan tidak dapat dipisahkan, besarnya penghasilan bruto adalah sebesar jumlah yang dibayarkan.

Pemberi jasa bukan pegawai juga bisa melakukan penyerahan material atau barang. Dalam kasus ini, jumlah penghasilan bruto hanya atas pemberian jasanya saja. Jika dalam kontrak/perjanjian pemberian jasa dengan material atau barang tidak dapat dipisahkan, besarnya penghasilan bruto termasuk pemberian jasa dan material atau barang.

Bagi dokter yang melakukan praktik di rumah sakit atau klinik, jumlah penghasilan bruto adalah sebesar jasa dokter yang dibayar oleh pasien melalui rumah sakit atau klinik, sebelum dipotong biaya-biaya atau bagi hasil oleh rumah sakit atau klinik.

Penghasilan tidak kena pajak (PTKP)

PTKP digunakan untuk menghitung penghasilan kena pajak wajib pajak orang pribadi yang tergolong subjek pajak dalam negeri. Penghasilan kena pajak adalah penghasilan neto fiskal dikurangi PTKP.

Besarnya PTKP per tahun adalah:

- Rp54.000.000 untuk diri wajib pajak orang pribadi

- Rp4.500.000 tambahan untuk wajib pajak yang kawin

- Rp4.500.000 tambahan untuk setiap anggota keluarga sedarah dan keluarga semenda dalam garis keturunan lurus serta anak angkat, yang menjadi tanggungan sepenuhnya, paling banyak tiga orang untuk setiap keluarga.

PTKP juga bisa dibagi per bulan sehingga menjadi:

- Rp4.500.000 untuk diri wajib pajak orang pribadi

- Rp375.000 tambahan untuk wajib pajak yang kawin

- Rp375.000 tambahan untuk setiap anggota keluarga sedarah dan keluarga semenda dalam garis keturunan lurus serta anak angkat, yang menjadi tanggungan sepenuhnya, paling banyak tiga orang untuk setiap keluarga.

Bagaimana jika orang pribadi penerima penghasilan adalah perempuan (karyawati)? Bagi karyawati kawin, besarnya PTKP adalah PTKP untuk dirinya sendiri. Bagi karyawati yang tidak kawin, besarnya PTKP adalah PTKP untuk dirinya sendiri ditambah PTKP untuk keluarga yang menjadi tanggungan sepenuhnya.

Besarnya PTKP wanita kawin bisa saja sama dengan besarnya PTKP kepala keluarga, yaitu PTKP untuk dirinya sendiri, ditambah PTKP untuk status kawin, dan PTKP untuk keluarga yang menjadi tanggungan sepenuhnya. Syaratnya, karyawati kawin harus menunjukkan keterangan tertulis dari pemerintah daerah setempat, serendah-rendahnya kecamatan, yang menyatakan bahwa suaminya tidak berpenghasilan.

Besarnya PTKP ditentukan berdasarkan keadaan pada awal tahun kalender. Jika di pertengahan tahun keadaan berubah, misalnya tanggungan bertambah, perubahan itu mulai berlaku pada awal tahun kalender berikutnya.

Ada apa dengan jumlah Rp450.000?

Jika Anda adalah tenaga kerja lepas yang menerima upah harian, apakah Anda dipotong PPh pasal 21? Jawabannya adalah tergantung besarnya upah Anda.

Pegawai tidak tetap tidak akan dipotong PPh pasal 21 jika upah sehari atau rata-rata upah sehari yang diterima belum melebihi Rp450.000.

Rata-rata penghasilan sehari berarti Anda tidak dibayar harian, tapi secara mingguan, atau borongan, atau satuan. Dengan kata lain, rata-rata penghasilan sehari adalah ratarata upah mingguan, upah satuan, atau upah borongan, untuk setiap hari kerja yang digunakan.

Penghasilan Anda mulai dipotong pajak setelah melebihi Rp450.000 per hari atau rata-rata perhari lebih dari Rp450.000. Pemotongannya didasarkan pada jumlah penghasilan yang lebih dari Rp450.000. Sebagai contoh, untuk upah Rp500.000 per hari, dasar pemotongannya adalah Rp50.000. Jumlah Rp450.000 disebut jumlah yang dapat dikurangkan dari penghasilan bruto untuk upah yang tidak dibayarkan secara bulanan.

DPP ini terus digunakan sepanjang penghasilan kumulatif dalam satu bulan kalender belum melebihi Rp4.500.000.

Bagaimana setelah penghasilan Anda sebagai tenaga kerja lepas secara kumulatif sudah melebihi Rp4.500.000? Jika Anda telah memperoleh penghasilan kumulatif dalam satu bulan kalender melebihi Rp4.500.000, jumlah yang dapat dikurangkan dari penghasilan bruto adalah sebesar PTKP yang sebenarnya.

PTKP sebenarnya adalah sebesar PTKP untuk jumlah hari kerja yang sebenarnya. Untuk menentukan PTKP sebenarnya, PTKP sehari ditentukan dengan cara membagi PTKP setahun dengan 360.

Jika peraturan di bidang ketenagakerjaan mengharuskan pemberi kerja untuk mengikutsertakan pegawai tidak tetap atau tenaga kerja lepas dalam program jaminan hari tua atau tunjangan hari tua, iuran terkait yang dibayar sendiri oleh pegawai kepada badan penyelenggara jaminan sosial tenaga kerja atau badan penyelenggara tunjangan hari tua, dapat dikurangkan dari penghasilan bruto.

Tarif PPh pasal 21

Meskipun dihitung oleh pihak pemotong yang sebagian besar adalah wajib pajak badan, tarif PPh pasal 21 adalah tarif PPh orang pribadi pasal 17 ayat (1) huruf a UU PPh yang bersifat progresif. Penerapannya berbeda-beda, tergantung pada siapa penerima penghasilan dan jenis penghasilan yang diterima.

Tarif progresif diterapkan atas penghasilan kena pajak dari pegawai tetap, penerima pensiun berkala yang dibayarkan secara bulanan, dan pegawai tidak tetap/tenaga kerja lepas yang dibayarkan secara bulanan.

Bagi pegawai tidak tetap/tenaga kerja lepas yang penghasilannya tidak dibayar secara bulanan, tarif lapisan pertama diterapkan atas:

- jumlah penghasilan bruto sehari yang melebihi Rp450.000, atau

- jumlah penghasilan bruto dikurangi PTKP yang sebenarnya, jika jumlah penghasilan kumulatif dalam satu bulan kalender telah melebihi Rp4.500.000.

Jika jumlah penghasilan pegawai tidak tetap/tenaga kerja lepas secara kumulatif dalam satu bulan kalender telah melebihi Rp10.200.000, PPh pasal 21 dihitung dengan menerapkan tarif progresif atas jumlah penghasilan kena pajak yang disetahunkan.

Tarif progresif juga diterapkan secara kumulatif selama tahun pajak atas:

- penghasilan kena pajak (50% dari jumlah penghasilan bruto dikurangi PTKP per bulan), untuk bukan pegawai yang menerima imbalan yang bersifat berkesinambungan

- 50% dari jumlah penghasilan bruto (tanpa dikurangi PTKP), untuk setiap pembayaran imbalan kepada bukan pegawai yang menerima imbalan yang bersifat berkesinambungan, tetapi tidak mempunyai NPWP dan memperoleh penghasilan dari hubungan kerja dengan lebih dari satu pemotong PPh pasal 21.

- jumlah penghasilan bruto honorarium atau imbalan yang bersifat tidak teratur, untuk anggota dewan komisaris/pengawas yang tidak merangkap sebagai pegawai tetap

- jumlah penghasilan bruto berupa jasa produksi, tantiem, gratifikasi, bonus, atau imbalan lain yang bersifat tidak teratur, untuk mantan pegawai

- jumlah penghasilan bruto berupa penarikan dana pensiun oleh peserta program pensiun yang masih berstatus sebagai pegawai

Tarif progresif pasal 17 ayat (1) huruf a UU PPh diterapkan tidak secara kumulatif atas:

- 50% dari jumlah penghasilan bruto untuk setiap pembayaran imbalan kepada bukan pegawai yang tidak bersifat berkesinambungan

- jurnlah penghasilan bruto untuk setiap kali pembayaran yang bersifat utuh dan tidak dipecah, yang diterima oleh peserta kegiatan

Contoh-contoh penghitungan PPh pasal 21 dibahas dalam artikel terpisah.

Administrasi PPh pasal 21

PPh pasal 21 adalah jenis pajak yang dipotong. Pihak pemotong memiliki kewajiban untuk mengadministrasikan penghitungan, pemotongan, pembayaran, dan pelaporan PPh pasal 21.

Jika pemotong adalah pemberi kerja, hubungan kerja harus didasarkan pada surat perjanjian kerja tertulis. Pemberi kerja juga sebaiknya menyediakan formulir surat keterangan tanggungan keluarga untuk diisi oleh pegawai. Surat perjanjian kerja, surat keterangan tanggungan keluarga, fotokopi KTP, fotokopi kartu keluarga, dan fotokopi kartu NPWP tiap-tiap pegawai, harus diarsipkan dengan baik.

Pemotong PPh pasal 21 harus membuat catatan atau kertas kerja perhitungan PPh pasal 21 untuk masingmasing penerima penghasilan dasar pelaporan PPh pasal 21 yang terutang untuk setiap masa pajak. Catatan atau kertas kerja itu disimpan atau diarsipkan untuk jangka waktu tertentu, sekurang-kurangnya 5 tahun. Catatan atau kertas kerja perhitungan PPh pasal 21 bisa diintegrasikan dengan sistem akuntansi penggajian dan pengupahan.

Pemotong harus melaporkan pemotongan PPh pasal 21 setiap bulan kalender dalam formulir SPT masa PPh pasal 21/26, bahkan ketika jumlah pajak yang dipotong pada suatu bulan nihil.

SPT masa PPh pasal 21/26 terdiri dari:

- Induk SPT masa (formulir 1721)

- Daftar pemotongan PPh pasal 21 bagi pegawai tetap/penerima pensiun berkala (formulir 1721-I)

- Daftar bukti pemotongan PPh pasal 21 tidak final (formulir 1721-II)

- Daftar bukti pemotongan PPh pasal 21 final (formulir 1721-III)

- Daftar surat setoran pajak (SSP) dan/atau bukti pemindahbukuan (Pbk) untuk pemotongan PPh pasal 21/26 (formulir 1721-IV)

- Daftar biaya (formulir 1721-V)

Selain menyampaikan SPT masa PPh pasal 21/26, pemotong juga harus memberikan bukti pemotongan PPh pasal 21 yang terdiri dari:

- Bukti pemotongan PPh pasal 21 tidak final atau pasal 26 (formulir 1721-VI)

- Bukti pemotongan PPh pasal 21 final (formulir 1721-VII)

- Bukti pemotongan PPh pasal 21 bagi pegawai tetap swasta/penerima pensiun berkala (formulir 1721-A1)

- Bukti pemotongan pajak penghasilan pasal 21 bagi pegawai negeri atau pensiunannya (formulir 1721-A2)

Formulir-formulir PPh pasal 21 sangat baku (standar). Penjelasannya diberikan dalam artikel-artikel lain yang membahas penghitungan PPh pasal 21.

Sangat tepat. Sebelum saya belajar pajak, saya mengasumsikan pph pasal 21 adalah orang pribadi. Setelah saya membaca artikel ini, saya menadi paham apa itu pph pasal 21.

BalasHapusMasyaallah.. terimakasih pak ilmu yg bermanfaat sekali, semoga berkah

BalasHapus